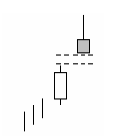

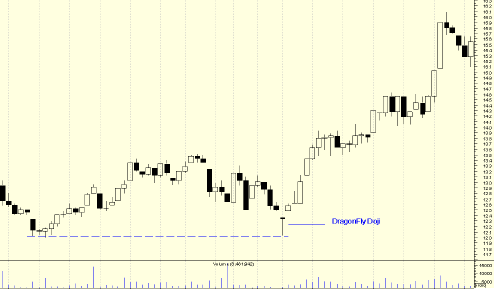

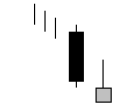

Patrón: De cambio

Tendencia: Alcista

Fiabilidad: Baja / Moderada

Cómo identificarlo

- Pequeño cuerpo real cuyo cierre está cerca de la apertura.

- Sombra superior al menos dos veces el cuerpo real.

- Ninguna o casi ninguna sombra inferior.

- Aparece en una tendencia bajistas.

- No es necesario un gap a la baja siempre que la vela se de en una tendencia bajista.

Qué significa

La vela es una sombra superior larga y un cuerpo real pequeño precedido de un cuerpo real largo negro (o rojo). Es una figura potencialmente alcista.

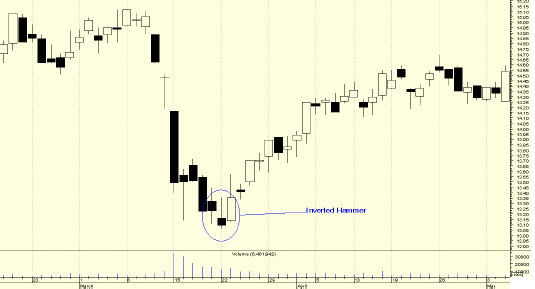

Aparece al final de una tendencia bajista o durante un pullback dentro de una tendencia alcista.

Después de una tendencia bajista, el mercado abre cerca de los mínimos y entonces el precio empieza a cambiar de dirección por las fuerzas compradoras y se forma un giro de la sesión. Sin embargo, las compras no logran mantenerse hasta el final de la sesión y termina cerrando cerca de mínimos.

La confirmación debe darse al día siguiente. Si el mercado abre por encima del cuerpo del martillo invertido, indica que el giro se está produciendo. Cuanto más alto abra al día siguiente, con gap, mayor fortaleza tendrá el giro. Esto se debe a que los que estaban vendiendo ven el giro y empiezan a comprar.

Si la apertura y el cierre coinciden será una vela lápida y tendrá más credibilidad que un martillo invertido.